2019

A 2019. évre vonatkozó legfontosabb adótörvényi változásokat az alábbiakban foglaltuk össze, törvényenként csoportosítva.

Személyi jövedelemadó – SZJA

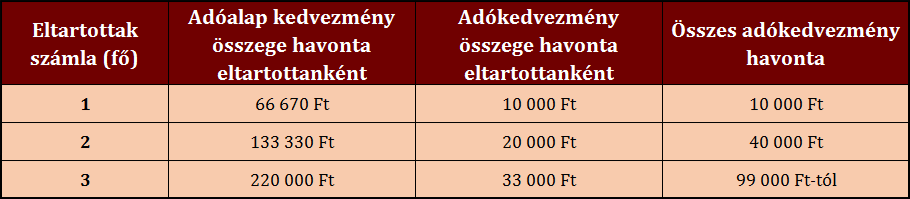

- Kettő eltartott esetén a családi kedvezmény mértéke 116 670 Ft-ról 133 330 Ft-ra emelkedik, ami 17 500 Ft-os adókedvezmény helyett már 20 000 Ft-ot jelent majd gyermekenként. Így egy két gyermeket nevelő háztartás havonta 5 000 Ft-tal többet vihet haza, míg az egy vagy kettőnél több gyermeket nevelők esetében az adókedvezmény mértéke nem változott 2018-hoz képest.

- Szűkül az adható cafeteria elemek köre, így az adómentes juttatások közül kiesik a lakáshitel és lakásszerzési támogatás, a lakhatási támogatás, és a diákhitel törlesztés is.

A béren kívüli juttatások is megfogyatkoznak: a készpénz juttatás (éves 100 000 Ft-ig) és az üdülési szolgáltatás kerül ki, vagyis csak a SZÉP kártyára fizethető összeg marad meg, mely értékben nem, csak adózásban változik, a közteher 34,22%-ról 34,5%-ra nő.

Az egyes meghatározott juttatások adóvonzata változatlan (40,71%), de azok köre szintén jelentősen szűkül. Kikerül a juttatások közül a munkavállalóknak azonos feltételekkel nyújtott termék vagy szolgáltatás, az üdülési szolgáltatás, a biztosítás, az Erzsébet utalvány, a munkahelyi étkezés, az iskolakezdési támogatás, az iskolarendszerű képzés támogatása, az utazási bérlet, az önkéntes nyugdíjpénztár és az egészség és önsegélyező pénztári befizetés is.

Mindezek ellenére adható cafeteria elemként minden előzőekben említett juttatás, de az már munkabérként adózik. Figyelembe véve az adminisztrációs terhet, a beszerzésre fordított időt és annak tényét, hogy a munkavállaló szinte soha nem értékeli annyira a cafeteria elemet, mint a készpénzt, ezért várhatóan kevés vállalkozás fog élni ennek lehetőségével.

Idei cafeteria összefoglalónkat elolvashatja ITT.

- 2019-től megszűnik az EHO, mely adónem szerepét a SZOCHO veszi át. Erről a későbbiekben bővebben írunk.

- Kedvező változás, hogy 2019-től az ingatlant bérbeadó magánszemélyeknél nem minősül bevételnek a bérlőre áthárított rezsi, vagy akár az áthárított javítási szolgáltatás sem. Így a rezsit is kiszámlázó bérbeadók 10% adómegtakarítást érhetnek el, hiszen ha eddig azért nem alkalmazták a 10%-os költségátalányt, mert ennél a kiszámlázott rezsi mértéke magasabb volt, most úgy tehetik ezt meg, hogy közben a rezsi bevételét is „elszámolták”.

- Az egyéni vállalkozások éves SZJA bevallási és adóelszámolási kötelezettsége február 25-ről május 20-ra tolódik.

- Az adóhatóság az egyéni vállalkozásoknak is elkészíti már a 2018-as adóbevallását, de az csak nagyon korlátozottan lesz használható, hiszen a vállalkozói bevételeket és költségeket az adóhatóság nem látja, így azokkal az adózónak kell kiegészítenie a tervezetet. KATA adóalanyoknak azonban megfelelő lehet, mert ők a vállalkozási bevételükről nem az SZJA bevallásban szolgáltatnak adatot, így ha nincs egyéb, nem kifizetőtől származó jövedelmük, akkor helyes lehet a NAV által elkészített adatszolgáltatás.

- Ingatlant bérbevevő kifizetőnek nem kell levonni adóelőleget, ha erről a magánszemély írásban rendelkezik. A magánszemély akkor rendelkezhet így, ha az ingatlan bérleti díját más településen legalább 90 napra bérelt ingatlan bérleti díjára fordítja.

- Nem keletkezik kamatkedvezményből származó jövedelem a munkáltató által négy év alatt maximum 10 millió Ft összegben juttatott hitel után, ha azt lakás építésére, építtetésére, felújítására, bővítésére, akadálymentesítésére, korszerűsítésére, vásárlására fordítják, vagy azzal ilyen célú hitelt váltanak ki. A munkáltatói hitel az Államkincstáron vagy hitelintézeten keresztül nyújtható, de a méltányolható lakásigény feltételeinek nem kell megfelelni.

- A 2019. előtt kötött adóköteles biztosításokra (nem kockázati biztosítások) egy éves átmeneti időszak vonatkozik, így ezek 2019. 12. 31-ig továbbra is egyes meghatározott juttatásként adózhatnak (nem bérjövedelemként).

- Adómentes a munkásszálláson való elhelyezés (nem lehet szálloda), ha a kifizető munkavállalójának az adott településen nincs 50 százalékot meghaladó tulajdoni hányada – haszonélvezeti joggal nem terhelt – lakóingatlanban. Ez a rendelkezés bizonyos esetekben lehetőséget biztosít a lakhatási támogatás kiváltására.

Szociális hozzájárulási adó – SZOCHO

- A legjelentősebb változás az EHO teljes kivezetése, aminek szerepét a SZOCHO veszi át. Így a továbbiakban SZOCHO-kötelesek a korábbi EHO-val terhelt jövedelmek, mint

- a béren kívüli juttatások,

- a béren kívüli juttatásnak nem minősülő egyes meghatározott juttatások,

- a kamatkedvezményből származó jövedelem,

- a vállalkozásból kivont jövedelem,

- az értékpapír-kölcsönzésből származó jövedelem,

- az osztalék,

- az árfolyamnyereségből származó jövedelem,

- az Szja tv. 1/B. § hatálya alá tartozó természetes személy e tevékenységből származó jövedelme,

- az átalányadózó mezőgazdasági kistermelő által e tevékenysége alapján szerzett jövedelmének 75 százaléka,

- a tételes költségelszámolást választó, nemleges nyilatkozatot benyújtó őstermelő bevételének 4 százaléka.

- A SZOCHO mértéke 19,5%, mely a 14%-os EHO-t váltja fel.

- A SZOCHO felső határa a d)-h) pontok szerinti, valamint az összevont adóalapba tartozó jövedelem összegében van meghatározva. Amennyiben az eléri a minimálbér 24-szeres összegét, úgy a d)-h) pontok után további SZOCHO fizetési kötelezettség nincs.

- Nyugdíjas munkavállaló alkalmazása után ezután nincs SZOCHO, sem szakképzési hozzájárulás és munkavállalói járulék, így ezentúl a nyugdíjasok után csak SZJA fizetési kötelezettség keletkezik.

- Nő a SZOCHO kedvezmény a szakképzettséget nem igénylő és a mezőgazdasági munkakörökben. A kedvezményalap 100 000 Ft-ról a minimálbér összegére emelkedik.

- A munkaerőpiacra lépők (pályakezdők, álláskeresők, anyasági ellátásból visszatérők) után SZOCHO és szakképzési hozzájárulás kedvezmény vehető igénybe a minimálbér erejéig. A kedvezmény mértéke a foglalkoztatás első két évében a SZOCHO és a szakképzési hozzájárulás 100%-a, míg a harmadik évben 50%. Három és több gyermeket nevelők esetében a 100%-os kedvezmény 3 évig tart, majd a csökkentett kedvezmény további két évig.

- Adókedvezmény érvényesíthető a K+F tevékenység után. Az adókedvezmény mértéke a K+F tevékenység közvetlen költségeként elszámolt bérköltség után 50%-os SZOCHO, ugyanakkor, ha élünk ezzel a lehetőséggel, akkor ugyanezen tevékenységhez már nem érvényesíthetünk társasági adóalap kedvezményt (TAO TV. 7.§ (1) t.) a bérköltségek vonatkozásában.

- Megszűnik az 55 év feletti munkavállalók utáni és a szabad vállalkozási zónában működő vállalkozások által igénybe vehető SZOCHO kedvezmény.

- Részmunkaidős foglalkoztatottak estén megszűnik az arányosítás, vagyis a kedvezmény a minimálbér, de maximum a munkavállaló bruttó béréig igénybe vehető.

Kisadózó vállalkozások tételes adója – KATA

- 2013-tól 2017-ig a nappali tagozatos hallgatók nem minősültek biztosítottnak a KATA törvény szerint, amit 2018-ban végre módosítottak, így azóta nem főállású kisadózók, és csak 25 000 Ft tételes adót kell fizetniük.

2019-től viszont még akkor is biztosítottak a diákok, ha tanulmányaikat szüneteltetik. Ezzel a kedvezménnyel a 25. életévük betöltéséig élhetnek.

- 8 millió Ft-ról 12 millió Ft-ra változik a KATA adóalanyok által megszerezhető ÁFA-mentes bevétel.

- Nem minősül 2019-től a KATA adóalany egyéni vállalkozó bevételének a nem kizárólag üzleti célt szolgáló tárgyi eszköz és immateriális jószág értékesítéséért kapott ellenérték. Az ilyen javak értékesítése után magánszemélyként – az SZJA törvény alapján –, és nem egyéni vállalkozóként kell adózni.

- Amennyiben a KATA vállalkozásnak törlik az adószámát, úgy a KATA adóalanyiságát – adószám birtokában – csak a törlést követő második évtől választhatja újra.

Egyszerűsített vállalkozói adó – EVA

- 2018. év végével választható utoljára az EVA. Ezt követően már nem lehet áttérni erre az adónemre, de az adóalanyiság nem szűnik meg, egyelőre változatlanul tovább alkalmazható.

- Érdekes, hogy éppen az EVA alanyiság alá való bekerülés lehetőségének végső határidejének kitűzésével egy időben tették kedvezőbbé az EVA választás feltételét. A mostani módosítás értelmében a pozitív eredménytartalékot saját elhatározás szerinti sorrendben lehet kifizetni osztalékként. Tehát amíg eddig a társasági adóról áttérő vállalkozásoknak előbb a TAO időszak osztalékát kellett kifizetniük – természetesen osztalékadó terhe mellett –, és csak utána vehették fel az EVA időszak alatt keletkezett, osztalékadóval nem terhelt jövedelmüket, addig a jövőben az osztalékadóval terhelt eredménytartalékot bent lehet hagyni a vállalkozásban, és felvehető az EVA időszaka alatt keletkezett, EVA mellett már osztalékadóval nem terhelendő pozitív eredménytartalék. Ez a rendelkezés 2018-as adóévre is alkalmazható.

Társasági adó – TAO

- A tao-csoport egy új lehetőség a cégcsoportos adótervezésre, mely több társasági adóalany tagból álló olyan társasági adóalany, aki az egyéni adóbevallások helyett egyetlen csoportbevallást köteles benyújtani.

A tagok a csoportban cserébe megoszthatják egymás nyereségét/veszteségét, illetve a különböző adókedvezmények előnyeit. Ily módon olyan adózási lehetőségeket is kihasználhatnak, amiket egyedül nem tudnának igénybe venni. Ennek megfelelően a tao-csoportra speciális szabályok vonatkoznak a veszteségelhatárolás felhasználására, az alultőkésítésre, valamint a kapcsolt vállalkozásokkal kötött ügyletek korrekciós tételeire is.

Tao-csoportot csak olyan adóalanyok hozhatnak létre,

- akik között közvetlenül vagy közvetve legalább 75% szavazati jogot megtestesítő részesedés van,

- akik azonos mérlegfordulónappal és pénznemmel rendelkeznek, és

- akik ugyanazt a számviteli szabályrendszert alkalmazzák (a számviteli törvény szerinti éves beszámolót vagy IFRS szerinti beszámolót készítenek).

- Alultőkésítési szabály helyett a kamatlevonás korlátozása. Az eddigiekben akkor beszéltünk alultőkésítésről, amikor a kötelezettségeink (éves átlagban) meghaladták a saját tőke háromszorosát. Ha az adózónak a kötelezettségei kétszer akkorák voltak, mint a saját tőkéjének a háromszorosa, tehát a saját tőke összege az elvárt szint fele volt, úgy az éves kamatráfordítás is csak 50%-ban volt számolható, a fennmaradó 50% pedig adóalap növelő tétel lett.

Növelő tétel = (kamat x [kötelezettségek – (3 x saját tőke)])/ kötelezettségek

A kalkulációnál nem kellett figyelembe venni a hitelintézetnek fizetett kamatot.

2019-től merőben eltérő számítás korlátozza a túlzott kamatköltség elszámolást, amivel a nemzetközi adótervezés EU-s tagállamokra gyakorolt negatív hatását szándékozik kiküszöbölni a jogalkotó.

A számítás az EBITDA-ból (nettó kamatfizetés és értékcsökkenés nélkül számított adózás előtti eredmény) indul ki, mely összegnek a 30%-át kell venni, és ha ez az érték kevesebb, mint a vállalkozás nettó finanszírozási összege (kamatfizetés mínusz kamatbevétel), akkor a meghaladó rész társasági adóalapot növelő tétel lesz.

Ugyanakkor ez a rendelkezés rendkívüli módon támogatja a KKV-t, mivel 939,81 millió Ft alatt nem kell adóalap növelést alkalmazni.

A példa szerinti „A” esetben nincs adóalap növelő tétel, mert bár a C sor magasabb a G sorban megjelölt korlátnál, de alacsonyabb a H sorban megjelölt (törvényileg meghatározott) második korlátnál.

A példánál maradva a „B” esetben az összegeket a százszorosára emeltük, és látható, hogy azonos arányok mellett komoly adófizetési kötelezettség keletkezik. A mintaszámításban a C sor magasabb a G és a H soroknál is, viszont ebben az esetben is a két korlát közül a magasabb vehető figyelembe, ami feletti összeg (C – G) már adóalapot növelő tétel.

Összegezve, ez a KKV számára kedvező változás hivatott biztosítani a nagyvállalatok finanszírozási költséggel történő adómentes jövedelemelvonását az érintett tagállamokból.

- A látványcsapatsport támogatás a jövőben sportcélú ingatlan üzemeltetésének költségeire is felajánlható. A támogatások összértéke nem haladhatja meg a sportcélú ingatlan működési veszteségének 50 %-át, de maximum ingatlanonként a 300 millió forintot.

- Megszűnik az előadó-művészeti szervezetek támogatásának lehetősége. Abban az esetben, ha az aktuális felajánlás magasabb, mint a ténylegesen felajánlható összeg, úgy a többletet az adózó a felajánlást követő 8. év végéig érvényesítheti adócsökkentő tételként.

- A filmalkotások támogathatósága 25%-ról 30%-ra emelkedik, vagyis a filmkészítők a közvetlen filmgyártási költségek 30%-át fedezhetik társasági adó felajánlásból.

- Évközi változás 2018. július 26-tól, hogy az energetikai beruházások mellett már az energiahatékonyságot növelő felújításokra is adókedvezmény vehető igénybe. Az adókedvezmény a beruházás-felújítás üzembe helyezésének évében és az azt követő öt évben érvényesíthető. Az adókedvezmény mértéke nem haladhatja meg a beruházás-felújítás elszámolható költségének:

- Közép-Magyarország régió kormányrendelet szerint nem támogatható településein 30 százalékát,

- Közép-Magyarország régió kormányrendeletben meghatározott támogatható településein 35 százalékát,

- Észak-Magyarország, Észak-Alföld, Dél-Alföld, Dél-Dunántúl, Közép-Dunántúl vagy Nyugat-Dunántúl régióban 45 százalékát,

de legfeljebb a 15 millió eurónak megfelelő forintösszeget.

Az adókedvezmény mértéke kisvállalkozások esetén 20, középvállalkozások esetén 10 százalékponttal növelhető.

Az adókedvezmény igénybevételének a feltétele a 176/2017. (VII. 4.) Korm. rendelet szerinti igazolás, mely alátámasztja a beruházás-felújítás energiahatékonysági mivoltját. Fontos, hogy a beruházás előtti állapotot energetikai auditorral igazoltatni kell.

- 2019-től a társasági adó önellenőrzéssel is lehet utólagosan adókedvezményt érvényesíteni. Eddig, ha valaki ezt elfelejtette alkalmazni, utólag már nem tehette meg.

- 2019-től évente akár 10 milliárd forintot is fejlesztési tartalékba helyezhetünk az eddigi 500 millió Ft helyett. A fejlesztési tartalék összege után nem fizetünk társasági adót, de ez a lehetőség csak adózási halasztást jelent, hiszen a beruházás megvalósulása után ennyivel csökkenni fog az elszámolható értékcsökkenés.

- Már 2018-ra vonatozóan is lehetőség van a kutatási és kísérleti fejlesztési szolgáltatás adóalap-csökkentési lehetőségének megosztására. Ehhez az érintett feleknek a társasági adóbevallást megelőzően írásban kell megállapodniuk egymással. A megosztott összeg nem lehet magasabb, mint a szolgáltatás nyújtója által érvényesíthető adóalap kedvezmény.

- A munkahelyi bölcsőde mellé belép a munkahelyi óvoda fogalma is, melyek fenntartási költségei a vállalkozás érdekében felmerült költségnek minősülnek.

- Növekszik a korai fázisú (startup) vállalkozásokba történő befektetés adóalap kedvezménye. Eddig 20 millió Ft volt az éves korlát, míg ezután 20 millió Ft / befektetés.

- A kérész életű lakhatási támogatás nem csak cafeteria elemként szűnt meg, de a társasági adóalap csökkentési kedvezményét is eltörölték.

Kisvállalati adó – KIVA

- Kiegészítésre került a törvény egy rendeltetésszerűségi alapelvvel. Ennek értelmében, ha a jogügylet célja vagy az egyik fő célja adóelőny érvényesítése, akkor a jogügylet alapján adóelőny nem érvényesíthető. Például, ha csak azért szervezem ki másik vállalkozásba a munkavállalóimat, hogy a munkaadói járulékok alacsonyabbak legyenek.

- Növekedett a KIVA hatálya alá történő belépés értékhatára. Ezentúl az is választhatja az adóalanyiságot, akinek az adóévet megelőző évben (tört év esetén arányosan) sem a mérlegfőösszege, sem az árbevétele nem éri el az egy milliárd forintot.

- A KIVA adóalanyiság megszűnését jelentő értékhatár is feljebb került, így a továbbiakban nem az 1, hanem a 3 milliárd forintos – kapcsolt vállalkozás szintű – bevétel átlépése jelenti az adónem hatálya alól való kikerülést.

- Megszűnik a kisvállalati adóalanyiság akkor is, ha kedvezményezett eszközátruházás vagy kedvezményezett részesedéscsere történik, továbbá ha a KIVA adóalany ellenőrzött külföldi társaságban szerez tulajdoni hányadot.

- Mivel a cafeteriaelemek jelentős része ezután bérként adózik, így a KIVA alanyok a bérjövedelemként adózó juttatások után ezután KIVA-t fizetnek.

Általános forgalmi adó – ÁFA

- Bevezetik az egycélú és a többcélú utalvány fogalmát. A többcélú utalvány szabályozása az eddigi normál utalványnak felel meg, míg az egycélú utalvány értékesítése már kibocsátásakor áfafizetési kötelezettséget keletkeztet.

- A Közösség más tagállamába nyújtott telekommunikációs, rádiós és audiovizuális médiaszolgáltatások, valamint az elektronikus úton nyújtott szolgáltatások (pl. tárhelyszolgáltatás, távoktatás, szoftver rendelkezésre bocsátása vagy frissítése) esetében – ha az nem adóalany (pl. magánszemély) részére történik – a magyar áfát kell alkalmaznunk mindaddig, míg a bevételünk el nem éri a 10 000 eurót. Ez gyakorlatilag egy adminisztrációs könnyítést jelent. Ugyanakkor választhatjuk azt is, hogy a célország ÁFA kulcsát alkalmazzuk alacsonyabb árbevételi szintnél is, ez azonban a célországbeli adószám kiváltásával is jár. Aki él a választás lehetőségével, úgy a döntésétől két évig nem térhet el.

- A jövőben csak akkor adómentes a termékexporthoz vagy vámeljáráshoz kapcsolódóan nyújtott szolgáltatás, ha azt az export vagy vámeljárás tárgyát képező termék értékesítőjének vagy eladójának nyújtják.

- Tartós bérlet és nyíltvégű lízing esetében már akkor is levonható az áthárított bérleti díj 50%-ának áfája, ha nem készít a bérlő útnyilvántartást. Magasabb levonási hányad érvényesítéséhez továbbra is útnyilvántartást kell vezetni.

- Az alanyi adómentesség értékhatára 8 millió Ft-ról 12 millió Ft-ra emelkedett. Fontos, hogy ha az adózó korábban átlépte a 8 millió Ft-os bevételi értékhatárt, úgy attól függetlenül újraválaszthatja az áfamentességet, hogy az ilyenkor szokásos két éves újraválasztási idő még nem telt el (ha a 12 millió forintot nem haladta meg az árbevétele).

- A sorozatjellegű ingatlanértékesítést eddig a tárgyévet követő év január 31-ig kellett bejelenteni, míg ezután az értékesítést követő 30 napon belül. Sorozatjellegű az a magánszemély által teljesített ingatlanértékesítés, mely két naptári éven belül negyedízben történik meg, és tárgya új ingatlan, építési telek vagy beépítés alatt álló ingatlan. A negyedik ingatlan értékesítése már áfaköteles.

- A 2018. július 1-jétől hatályos, havi 100 000 Ft áfatartalmat elérő befogadott számlákról történő tételes adatszolgáltatást az éves áfabevallóknak csak 2019-től kell alkalmazniuk.

- Év elejétől 18%-ról 5%-ra csökken az ESL és az UHT tejek áfakulcsa is.

- 2019. január 1-jétől újra 27% áfát kell fizetni a jelenleg 5%-os új lakóingatlanok értékesítése után. Átmeneti rendelkezés, hogy 2023. 12. 31-ig lehet alkalmazni az 5%-os adókulcsot abban az esetben, ha 2018. 11. 1-jéig az értékesítendő ingatlan építési engedélye rendelkezésre állt vagy az egyszerű bejelentéshez kötött építési tevékenységet bejelentették.

Számviteli törvény

- A korábbi ötről három évre szűkül az a határidő, amikor a vállalkozó a könyvvezetés és a beszámoló készítési devizanemét megváltoztathatja. Szabadon választható a forint mellett az euró és az amerikai dollár, minden más devizanem feltételhez kötött.

- Aktív időbeli elhatárolásként lehet kimutatni a jogszabályi előíráson, szerződésen, megállapodáson alapuló támogatások várható, még el nem számolt összegét az egyéb bevételekkel szemben, amennyiben a vállalkozó bizonyítani tudja, hogy teljesíteni fogja a támogatáshoz kapcsolódó feltételeket és valószínű, hogy a támogatást meg fogja kapni.

- Sajnálatos módon már a számviteli törvénybe is bekerült a negatív hozam (azaz kamat) fogalma, amit a számviteli szakemberek bankköltség módjára kell, hogy kezeljenek.

Helyi adók

- A települési önkormányzat rendeletben mentességet vagy kedvezményt állapíthat meg az iparűzési adóra vonatkozóan az adott évben az érintett településen megvalósított beruházásra. Az önkormányzat dönthet úgy is, hogy az a vállalkozó, aki nem tudja a tárgyévben a kedvezményt érvényesíteni, az a következő adóévekben megtehesse azt. Amennyiben az önkormányzat kedvezményről hoz rendeletet, azt három évig nem módosíthatja az adózó számára hátrányosan, továbbá nem lehet a rendelet diszkriminatív, azaz nem hozható egyes vállalkozásokat kizáró rendelkezés.

- Már nem jár 1 millió Ft-nak megfelelő adóalap kedvezmény (20 000 Ft maximális adóelőny) a statisztikai állományi létszám növekedése után. A szigorítást üdvözöljük, hiszen a fejlődő vállalkozásokat támogatta, míg a gyengülőket vagy munkaerő problémával küzdőket szankcionálta.

- Amennyiben ugyanazon magánszemély egyéni vállalkozó és őstermelő is egyben, úgy az iparűzési adó bevallását ezután összevontan kell teljesítenie. E szabály már 2018-ra is alkalmazható.

Eljárási szabályok

- Eddig a jegybanki alapkamat duplája volt a késedelmi pótlék összege, ami az alacsony alapkamat miatt az elmúlt évek során 0,9% x 2 = 1,8%-ra csökkent. A jövőben viszont a jegybanki alapkamat öt százalékponttal növelt mértéke lesz a késedelmi kamat, ami a jelenleg alapkamattal számolva 0,9% + 5% = 5,9%. A kockázatos adózók késedelmi pótléka a fenti összeg másfélszerese lesz 2019-től (8,85%), míg a múltban ez a jegybanki alapkamat ötszöröse volt (4,5%).

- Társasági adóalanyoknak (normál pénzügyi év esetén) december 20-val az adófeltöltésüket 100%-ra kell kiegészíteniük, azonban, ha ez a kiegészítés nem éri el a 90%-ot, úgy a feltöltött összeg és a 90% közötti rész után az eddigi 20% helyett 10% bírság kerül kiszabásra.

Figyelem, ez bírság nem NAV-os mérlegelésen alapszik, hanem automatikus, ezért nagyobb figyelmet kell rá fordítani. A módosítás a 2018-as adóévre is vonatkozik már.

- A továbbiakban nem kell bejelenteni a foglalkoztatónak a biztosított végzettségére, szakképzettségére vonatkozó adatokat a munkaviszony létesítésekor. A bejelentés így 2016-2018-ig volt érvényben.

- A 60 milliárd Ft árbevételt elérő cégek tartós (két éves) veszteséges működése esetén a NAV kötelező jelleggel kell, hogy ellenőrizze őket.

- Végrehajtási eljárásban nem foglalható a tevékenység végzéséhez szükséges gépjármű, annak csak a törzskönyve vonható be. Ha az adós nem fizet 6 hónapon belül, akkor már a forgalmi engedély is foglalható.

Vegyes

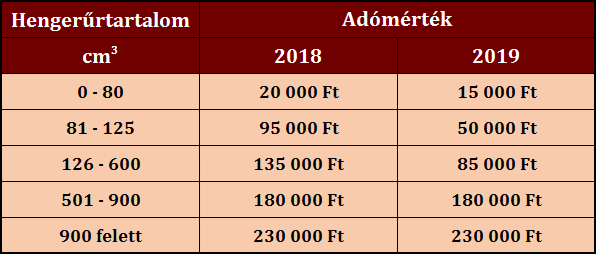

- Csökken a kisebb hengerűtartalmú motorkerékpárok regisztrációs adója.

- A kötelező gépjármű-felelősségbiztosításokat terhelő baleseti adó beolvad a biztosítási adóba, így azoknál a kötelező gépjármű-felelősségbiztosításoknál, melyek vonatkozási időszaka 2019. január 1-jén vagy később indul, már nem lesz baleseti adó.

- Idéntől adóztatva van olyan tevékenység is, mely árnövelő hatása a gazdaságra káros, mert csökkenti a keresletet, holott a biztosítottság közérdek. A CASCO-ból például 15%-ot, a vagyon- és baleset-biztosításokból 10%-ot visz az állam. 2019-től adóztatják a kötelező gépjármű felelősség-felelősségbiztosítást is: a díjbevétel 23%-át kell, hogy a biztosítók adóként megfizessék.

- Buszok által végzett személyszállítás, vagy legalább 7,5 tonna megengedett legnagyobb össztömegű járművel végzett közúti árufuvarozáshoz felhasznált gázolaj árából 3,5 és 13 Ft/liter adóvisszatérítés igényelhető (a korábbi 7 és 17 Ft helyett).

- Lefoglalt járművet ki kell adni a tulajdonosnak, ha a jogsértést nem a tulajdonos követte el és arról tudomása nem volt. A bérelt vagy eltulajdonított autók tulajdonosai így kevésbé sérülnek.