2019

Rögtön a cikkünk elején fontosnak tartjuk kiemelni, hogy a filmalkotások támogatásának ugyanúgy, mint a látványcsapatsport támogatásnak két módja van: rendelkezés a társasági adóról és a közvetlen támogatás.

Írásunk célja, hogy bemutassuk a támogatások nyújthatóságának feltételeit és az adófizetésre gyakorolt hatását, azaz a támogatásból származó adóelőnyöket.

A két fajta támogatási mód együttes alkalmazására egy pénzügyi éven belül nincs lehetőség.

Rendelkezés a társasági adóról

A társasági adóalany gazdasági társaságoknak lehetőségük van a társasági adóelőlegükből, társasági adójukból támogatást nyújtani – rendelkezni – adókedvezmény fejében.

Az előadó-művészeti tevékenységek támogatásának megszűnésével előtérbe kerülhet a filmtámogatás intézménye, mely eddig talán kevésbé terjedt el annak ellenére, hogy a támogatási típusok legegyszerűbbjéről beszélünk.

Hogyan működik a támogatási rendszer?

Az adózónak egy adóéven belül több alkalommal is van rendelkezési lehetősége, melyben támogatást nyújthat a Nemzeti Filmalapnak.

Így rendelkezhet:

- az adóelőlege terhére

- az adóelőleg-kiegészítési kötelezettsége (feltöltés) terhére

- az éves társasági adója terhére

A látványcsapatsport, és a mára már megszűnt előadó-művészeti támogatásokkal ellentéteben a filmtámogatás esetén nem kell (nem is lehet) a támogatónak a támogatottal szerződést kötni, és nincs szükség támogatási igazolás kiállítására sem.

Adóelőleg, feltöltés és adó felajánlása esetén is azonos feltételeknek kell teljesülniük ahhoz, hogy az Adóhatóság végrehajtsa a kedvezményezett részére történő kiutalást:

- A felajánláshoz szükség van egy elektronikus rendelkező nyilatkozat beküldésére.

- A rendelkezés beküldése után az Adóhatóság megvizsgálja a nyilatkozatot.

- Amennyiben a gazdasági társaságnak a rendelkezés időpontjában nincs 100 ezer forintot meghaladó (nettó módon számított, tehát túlfizetés és a tartozás együttes összegét kell figyelni) adótartozása a NAV felé, és határidőben teljesítette az adóelőleg, illetve adófizetési kötelezettségeit, akkor az Adóhatóság 15 munkanapon belül kiutalja a kedvezményezett részére az adófelajánlás összegét.

Akkor sincs veszve minden, ha a kedvezményezett részére történő kiutalást az Adóhatóság megtagadta, mert a felajánló szervezet nem fizette meg határidőben az adót vagy adóelőleget. A kiutalás megtagadásáról a rendelkező fél határozatot kap. Amennyiben ennek átvételétől számított 15 napon belül külön kérelmet nyújt be az Adóhatóság felé, úgy a NAV teljesíti a kiutalást, ha a késedelmes adófizetés nem haladta meg a 15 napot.

Mekkora összegekről rendelkezhetnek a gazdasági társaságok?

Amennyiben a gazdasági társaság az adóelőlege terhére kíván rendelkezni, akkor az adóelőleg fizetési határidejét megelőző hónap utolsó napjáig kell benyújtania kérvényét az Adóhatóság részére. Ilyenkor az adóelőlegek maximum 50 százaléka ajánlható fel a kedvezményezett szervezet javára.

Lehetőség van a társasági adóelőleg kiegészítés terhére is felajánlást tenni. Itt már az éves fizetendő adóelőlegek 80%-áig történhet a felajánlás, tehát az eddigi 50%-os felajánlások is kiegészíthetők.

Például:

Ha egy adózó az év folyamán 2,04 M Ft adóelőleget fizetett be, és annak 50%-ról rendelkezett, úgy az éves adófeltöltés alapján újabb rendelkezést tehet. Ha a várható éves adója 1,8 M Ft, úgy év végén adóelőleg kiegészítést fizetnie nem kell, de a benyújtandó ’01-es bevallásban újabb adófelajánlásról rendelkezhet.

2,04 M x 80% = 1,632 M Ft, amiből levonva a már felajánlott 1,02 M Ft-ot a maradék 0,612 M Ft felajánlható.

Figyelem! Az adóelőleg kiegészítés csak azok számára adott, akik kiegészítésre kötelezettek a tárgyévet megelőző évi árbevétele alapján.

A rendelkezés határideje megegyezik a feltöltési kötelezettség határidejével, azaz december 20-ával.

Az utolsó alkalom az adófelajánlásra az éves társasági adó bevallás határideje. Ilyenkor a társasági adó bevallásban kell szerepeltetni az adófelajánlási szándékot és mértéket, igazodva a 80%-os korláthoz.

A felajánlás feltételeinek teljesülése esetén az Adóhatóság 15 munkanapon belül utalja át a kedvezményezett részére a felajánlást.

Ahhoz, hogy az átutalás megtörténjen, az alábbi feltételeknek kell egyidejűleg megfelelni:

- a felajánlónak az átutalás napján nincs 100 000 Ft-ot meghaladó (összevont) tartozása a NAV felé

- az adózó a vonatkozó adóbevallásban megjelölt adóelőleg/adó összegét megfizette

- az adózó adóévi adófelajánlása nem haladja meg a felajánlható 80%-os korlátot

Az átutalás tényéről az adóhatóság (15 napon belül) tájékoztatja a felajánlót és a kedvezményezettet.

Ha a kedvezményezettnek felajánlott támogatás összege magasabb, mint a felajánlható 80%-os korlát, akkor a többletfelajánlást a következő adóév(ek)re vonatkozó felajánlásnak kell tekinteni.

Adóelőny

Az adózót a teljesített adófelajánlás összegére vetítve adójóváírás illeti meg.

Az adójóváírást a társasági adó adónemen írja elő a NAV, adófizetési kötelezettséget csökkentő jogcímen, a társasági adóbevallás esedékességét követő második hónap első napján.

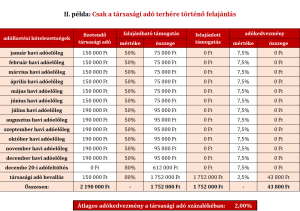

A jóváírás összege adóelőleg és adóelőleg-kiegészítés felajánlása esetén a magasabb: a támogatás kedvezményezett számára kiutalt részének a 7,5 százaléka. Társasági adó felajánlás esetén a jóváírás ugyanennek az összegnek csak a 2,5 százaléka. Tehát ha valaki felajánlásban gondolkodik, annak érdemes ezt az adóelőlegek és az adókiegészítés terhére megtennie.

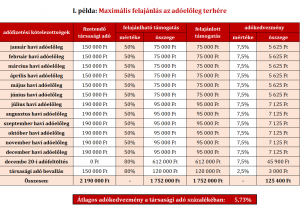

Az első példában az látható, hogy ha a társaság megteszi a maximális felajánlásokat az előlegek terhére, majd a feltöltéskor kiegészíti azt, illetve az év végi adóbevalláskor is rendelkezik, akkor átlagosan 5,73% adójóváírásra tehet szert. Ezzel szemben, amennyiben csak az elszámoláskori társasági adóból ajánl fel egy vállalkozás, akkor az általa érvényesíthető kedvezmény csupán 2%-os.

A jóváírt összeg a vállalkozásnak a jóváírás időpontjában egyéb bevételt keletkeztet, mely egyben adóalap csökkentő tétel is, tehát a kapott jóváírás adómentes támogatás a vállalkozás részére.

Miért érdemes a filmtámogatást választani?

Adózási oldalról előnyként az egyszerű felajánlási módot lehet említeni, hiszen nem igényel előzetes szerződéskötést, és természetesen a felajánlásért kapott adókedvezményt.

Ahogy már azt korábban is említettük, a filmtámogatás adminisztrációja a legegyszerűbb, csak a megfelelő bevallásokban kell feltüntetni a rendelkezési szándékot.

A társasági adó felajánlást a Magyar Nemzeti Filmalapnak utalja tovább az Adóhatóság. A Filmalap dönt arról, hogy kinek és mennyi jut a hozzá befolyt összegekből. A források szétosztásának módját és feltételeit a mozgóképről szóló 2004. évi II. törvény tartalmazza.

A filmalkotások közvetlen támogatásának lehetőségéről egy következő cikkünkben fogunk beszámolni.