2020

A 2020-as év második felétől jelentős átalakuláson megy keresztül a magyar társadalombiztosítási rendszer és ezzel egyidejűleg a fizetendő járulékok is megreformálódnak.

A társadalombiztosítás ellátásaira és a magánnyugdíjra jogosultakról, valamint e szolgáltatások fedezetéről szóló 1997. évi LXXX. törvényt felváltja A társadalombiztosítás ellátásaira jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény, amely 2020. július 1-jén lép hatályba.

Az esztendő első felében a régi törvényt, míg a második félévtől már az új szabályokat kell alkalmazni.

Miként érinti a törvényváltozás a munkavállalókat?

Munkabérből levont járulékok

2020.06.30-ig a munkavállaló bruttó bérből a járulékalapot képező jövedelme után az egyéni járulékok kerülnek levonásra:

- 4%-os természetbeni egészségbiztosítási járulék

- 3%-os pénzbeli egészségbiztosítási járulék

- 10%-os nyugdíjbiztosítási járulék

- 1,5%-os munkaerőpiaci hozzájárulás, amely összesen 18,5%.

2020.07.01-től az egyéni járulékokat felváltja a társadalombiztosítási járulék, amely egységesen 18,5%.

Munkáltatót terhelő járulékok

2020.06.30-ig a munkáltatót 17,5 %-os szociális hozzájárulási adó, valamint 1,5%-os szakképzési hozzájárulási adó terheli, így az összes munkáltatói teher 19%.

2020.07.01-től csökken a szociális hozzájárulási adó két százalékponttal, így 15,5%-ra mérséklődik. A 1,5%-os szakképzési hozzájárulási adóval, így összesen 17% a kifizetői közteher mértéke.

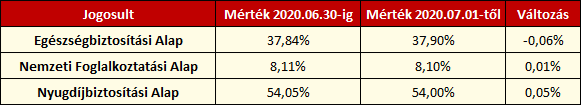

Hogyan oszlanak meg a befizetett járulékok?

Az új törvény szerint az állami adóhatóságnak a befizetett járulékok átutalását naponta kell teljesítenie.

Járulékfizetési alsó határ

2020.06.30-ig a jelenlegi szabályozás szerint munkaviszony esetén a járulékokat a járulékalapot képező jövedelem után kell megfizetni. Ez azt jelenti, ha valaki részmunkaidőben dolgozik, mondjuk heti 1 munkaórában és a garantált bérminimum időarányos részére jogosult, úgy (210.600 / 40 óra * 1óra = 5.265 Ft) bruttó 5.265 Ft után keletkezik járulékfizetési kötelezettsége.

2020.07.01-től az új TB törvény előír egy minimum járulékalapot, ami azt jelenti, hogy ha munkavállaló bruttó bére ettől kevesebb, úgy a 18,5%-os TB járulék megfizetését a járulékfizetési alsó határ után köteles teljesíteni. A TB járulékot a járulékalapot képező jövedelem, de legalább a minimálbér 30%-a, azaz bruttó 48.300 Ft után teljesíteni kell, ami legalább 8.936 Ft-os járulékterhet jelent a magánszemély részére. A járulékfizetési alsó határ esetén nincs jelentősége, hogy a munkavállaló szakképzettséget igénylő munkakörben kerül-e foglalkoztatásra, egységesen a minimálbér 30%-át kell figyelembe venni.

A munkavállaló 2020.01.01-én kezdett dolgozni, heti 2 órában. Fizetése bruttó 20.000 Ft

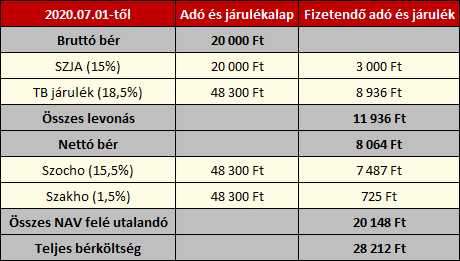

A munkavállaló 2020.07.01-én kezdett dolgozni, heti 2 órában. Fizetése bruttó 20.000 Ft

A törvényváltozás hatására ugyanolyan foglalkoztatási feltételek mellett a munkavállaló nettó bére 5.236 Ft-tal lesz kevesebb, míg a teljes bérköltség 4.412 Ft-tal nő meg.

A munkavállaló bérét célszerű úgy meghatározni, hogy a törvény által előírt minimum járulékok levonására fedezetet nyújtson. Abban az esetben, ha ez nem valósulna meg, úgy a fizetendő járulék összegét követelésként kell nyilvántartásba venni, és vagy egy következő munkabérből kerül érvényesítésre vagy a munkavállaló megteheti, hogy közvetlenül megtéríti a vállalkozás részére az őt terhelő járulékok összegét.

A munkavállaló heti 1 órás munkaviszonyban dolgozik, nettó 3.500 Ft-ért. Ahhoz, hogy a nettó bére ne változzon, a bruttó bérét 9.365 Ft-tal kell megemelni, ami a teljes bérköltséget 16.576 Ft-tal emeli.

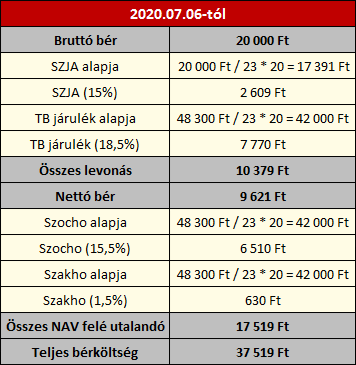

Azon munkavállalók esetében, akiknek a jogviszonya hónap közben keletkezik vagy szűnik meg, fizetés nélküli szabadságon vannak, táppénzben, baleseti táppénzben részesülnek vagy 12 évesnél fiatalabb gyermek ápolása címén fizetés nélküli szabadságot vesznek igénybe, a járulékokat a meghatározott járulékalap aktív munkaviszonyban töltött időre arányosított része után kell megfizetni.

Például a munkavállaló jogviszonya hónap közben keletkezett, így a havi 23 napból csak 20 munkanapot dolgozott: 48 300 Ft / 23 munkanap * 20 munkanap = 42.000 Ft, így a járulékokat 42.000 Ft után kell megfizetnie.

A munkavállaló 2020.07.06-án kezdett dolgozni, heti 2 órában, így a hónapban a teljes 23 munkanapból 20 munkanapot dolgozott. Fizetése bruttó 20.000 Ft

A járulékfizetési alsó határra vonatkozó rendelkezéseket nem kell alkalmazni, ha a munkavállaló a munkaviszonya mellett:

- gyermekgondozási díjban

- gyermekek otthongondozási díjában

- örökbefogadói díjban

- gyermeknevelést segítő ellátásban

- gyermeknevelési támogatásban

- ápolási díjban részesül vagy

- közép vagy felsőfokú intézményben nappali rendszerű oktatásban tanul.

Ha a magánszemély munkaviszonya mellett a fenti ellátások egyikében is részesül, úgy a Tb járulék + Szociális hozzájárulási adó + Szakképzési hozzájárulási adó alapja a ténylegesen megszerzett jövedelem.

Kifizetőt terhelő adó

A kifizető munkáltatónak szintén a 15,5%-os szociális hozzájárulási adót és a 1,5%-os szakképzési hozzájárulást vagy KIVA-s cég esetén a 12%-os KIVA-t a bruttó bér után kellett megfizetni, viszont júliustól ezen kötelezettségek esetében is a minimum alap a minimálbér 30%-a lesz.

Családi adókedvezmény

2020.06.30-ig a családi adó- és járulékkedvezményt a magánszemély elsődlegesen a személyi jövedelemadó alapjából veheti igénybe, majd ha a családi kedvezmény meghaladja a személyi jövedelemadó alapját, úgy a fennmaradó kedvezmény az egyéni járulékokkal szemben érvényesíthető. Ez alól kivétel a munkaerőpiaci hozzájárulás, amelyből a kedvezmény 2020.06.30-ig nem vehető igénybe.

2020.07.01-től az új szabályozás hatályba lépésétől viszont a teljes 18,5%-os TB járulék terhére elszámolható a fennmaradó kedvezmény (a korábbi 17% helyett), így ez 1,5%-al több megtakarítást eredményez a családosok részére.

Hogyan hat az egyéni és társas vállalkozókra?

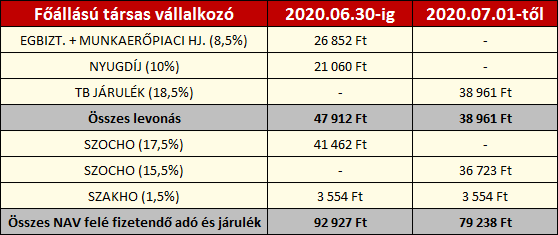

Főfoglalkozású egyéni és társas vállalkozók

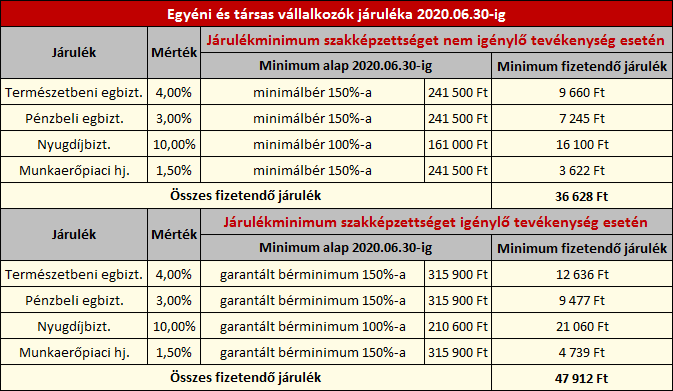

A jelenlegi szabályozás alapján a főfoglalkozású egyéni és társas vállalkozó kötelezett megfizetni a járulékokat egy meghatározott minimum járulékalap után. A járulékfizetési kötelezettsége a személyesen közreműködő tulajdonosnak akkor is fennáll, ha tevékenységének ellátásáért díjazásban nem részesül.

Főfoglalkozásúnak az az egyéni vagy társas vállalkozó minősül, akinek a vállalkozása mellett nincs más olyan jogviszonya, amely mentesítené őt a járulékfizetési kötelezettsége alól.

Nincs minimális járulékfizetési kötelezettsége annak a vállalkozónak aki:

- heti 36 órát elérő munkaviszonnyal rendelkezik (és ott fizetik utána a közterheket)

- saját jogú nyugdíjas

- nappali tagozaton, közép- vagy felsőfokú oktatási intézményben folytat tanulmányokat

- táppénzben, baleseti táppénzben, CSED-ben, GYED-ben részesül

- GYET-ben, GYOD-ban, ápolási díjban, örökbefogadói díjban részesül

Ha a fent nevezett ellátások mellett a vállalkozó személyesen munkát végez a vállalkozásban, úgy a járulékokat nem a minimális alap, hanem a ténylegesen megszerzett jövedelem után kell megfizetnie.

Ha a magánszemély többes jogviszonnyal rendelkezik, azaz több vállalkozásban is társas vállalkozónak minősül, vagy emellett egyéni vállalkozó is, úgy az általa választott és döntése szerinti társaságban kötelezett megfizetni a minimum járulékokat, a többi jogviszonyában pedig akkor kell közterhet fizetnie, ha juttatásban részesül.

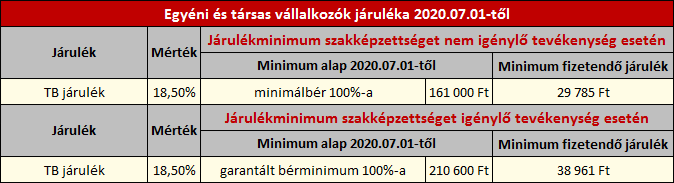

Az új TB törvény következtében mérséklésre került a kötelező minimum járulék alap, tehát már egységesen szakképzettséget nem igényélő munkakör esetén a minimálbér, szakképzettséget igénylő munkakör esetén a garantált bérminimum után kell megfizetni a 18,5%-os TB járulékot.

Szakképzettséget nem igénylő munkakör esetén 6.843 Ft, míg szakképzettséget igénylő munkakör esetén 8.951 Ft-tal kevesebb járulékot kell megfizetni az új szabályozás hatályba lépését követően havonta.

Amennyiben a főállású egyéni vagy társas vállalkozó nem vesz fel díjazást, csak a kötelező járulékminimumot fizeti meg maga után, úgy júliustól a teljes NAV felé teljesítendő adó- és járulékfizetendő kötelezettség 13.689 Ft-tal csökken.

Többes jogviszonnyal rendelkező vállalkozók

Azok a vállalkozók, akik vállalkozásuk mellett egyidejűleg rendelkeznek heti 36 órát meghaladó munkaviszonnyal, közép-vagy felsőfokú nappali tagozatos jogviszonnyal:

2020.06.30-ig a vállalkozásukban mentesültek a 1,5%-os munkaerőpiaci hozzájárulási adó megfizetése alól.

2020.07.01-től a járulékok összevonásának következtében, a munkaerőpiaci hozzájárulási adó beépült a TB járulékba, így már ez az adófizetési kötelezettség is terhet jelent számukra.

Kiegészítő tevékenységű egyéni és társas vállalkozók

Kiegészítő tevékenységet folytató (öregségi nyugdíjban részesülő) társas vállalkozó után a társas vállalkozásnak, egyéni vállalkozók esetén a vállalkozónak:

2020.06.30-ig egészségügyi szolgáltatási járulékot (ESZO) kell fizetni. Ennek havi összege 2020-ban 7.110 Ft, naponta 257 Ft.

2020.07.01-től az ESZO fizetési kötelezettség eltörlésre került a kiegészítő tevékenységet folytatókra vonatkozóan.

Azok a vállalkozók, akik kiegészítő tevékenységűnek minősülnek és emellett heti 36 órát meghaladó munkaviszonnyal rendelkeznek, a vállalkozásukban:

2020.06.30-ig a 15%-os személyi jövedelemadó mellett 10%-os nyugdíjjárulék fizetésre kötelezettek a járulékalapot képező jövedelmük után.

2020.07-01-től a nyugdíjjárulékot nem kell megfizetniük, így ha vállalkozásukban ellátott tevékenységért díjazásban részesülnek, úgy azt csak személyi jövedelemadó terheli.

Hogyan változik a megbízási jogviszonyban foglalkoztatottak járulékfizetése?

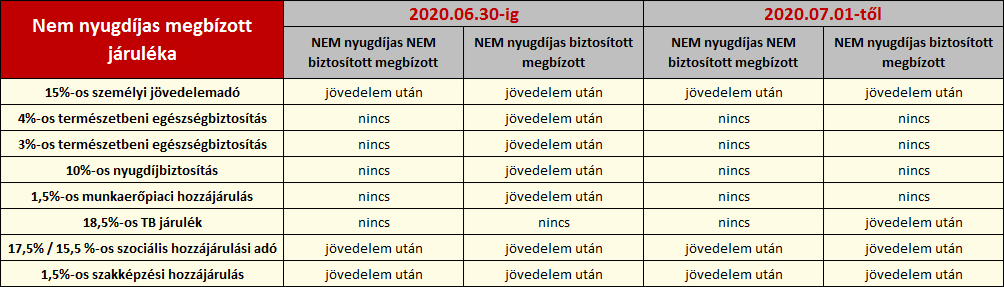

Nem nyugdíjas megbízott járuléka

Alapesetben csak azt a megbízottat terheli járulékfizetési kötelezettség, akinél a tevékenységből származó jövedelme eléri a minimálbér 30%-át, illetve a naptári napokra számítva annak harmincad részét. (2020-ban havi 48.300 Ft, 1 napra 1.610 Ft).

2020.06.30-ig a biztosítottat 4% természetbeni + 3% pénzbeli egészségbiztosítási járulék, valamint 10% nyugdíjjárulék terheli. A megbízott mentesül a 1,5%-os munkaerőpiaci hozzájárulási adófizetési kötelezettség alól, így ezen jogviszonya alapján álláskeresési járadékra sem jogosult.

A foglalkoztató a jövedelem után 17,5%-os szociális hozzájárulási adó és 1,5%-os szakképzési hozzájárulási adófizetésre kötelezett. A kisvállalati adóalany munkáltató esetében a bruttó megbízási díj után 12% KIVA fizetendő.

2020.07.01-től a járulékok összevonásának következtében a megbízási jogviszony után fizetendő járulék is 18,5%-ra emelkedik, feltéve, hogy biztosítottá válik a megbízott személy. Így a TB járulék megfizetésével teljesítésre kerül a munkaerőpiaci hozzájárulás is, ezért munkanélküli ellátásra is jogosulttá válik a megbízására tekintettel. A járulékok alapja a bruttó megbízási díj elszámolható költségekkel csökkentett része, azaz a jövedelem.

A foglalkoztató a jövedelem után 15,5%-os szociális hozzájárulási adó és 1,5%-os szakképzési hozzájárulási adófizetésre kötelezett. A kisvállalati adóalany munkáltató esetében a bruttó megbízási díj után 12% KIVA fizetendő.

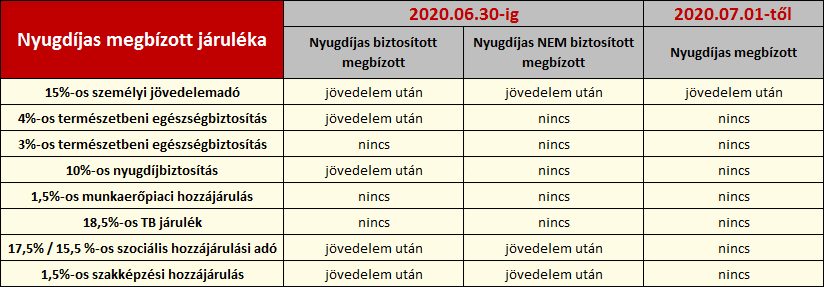

Nyugdíjas megbízott járuléka

2020.06.30-ig a megbízási jogviszony keretében foglalkoztatott nyugdíjas magánszemély, ha biztosítottá válik, csak 4% természetbeni egészségbiztosítási járulék, valamint 10%-os nyugdíjbiztosítási járulékfizetésre kötelezett. A 3%-os pénzbeli egészségbiztosítási járulék és a 1,5%-os munkaerőpiaci hozzájárulás a nyugdíjas megbízottat nem terheli.

A foglalkoztató a jövedelem után 17,5%-os szociális hozzájárulási adó és 1,5%-os szakképzési hozzájárulási adófizetésre kötelezett. A kisvállalati adóalany munkáltató esetében a bruttó megbízási díj után 12% KIVA fizetendő.

2020.07.01-től a jövedelem mértékétől függetlenül a nyugdíjas megbízott nem válik biztosítottá, így járulékfizetési kötelezettség a megbízási díját nem terheli.

A megbízási jogviszonyból származó jövedelem után a magánszemélyt minden esetben kizárólag a 15%-os személyi jövedelemadó fizetési kötelezettség terheli.

A foglalkoztató mentesül a 15,5%-os szociális hozzájárulási adó és a 1,5%-os szakképzési hozzájárulási adófizetési kötelezettség alól, és kisvállalati adóalany munkáltató esetében sem kell megfizetni a 12% KIVA-t.

Egyéb

Egyházi személyek járuléka

2020.06.30-ig az egyháznak az egyházi szolgálati jogviszonyban álló egyházi személy után (ide nem értve a saját jogán nyugdíjas egyházi személyt) 4%-os természetbeni egészségbiztosítási járulék és 10%-os nyugdíjjárulék fizetési kötelezettsége keletkezik az érvényes minimálbér után.

2020.07.01-től eltörlésre kerül a 4%-os egészségbiztosítási járulék, így már csak a nyugdíjjárulékot kell bevallani és megfizetni az adóhatóság felé.

Munkaerőpiaci hozzájárulás

2020.06.30-ig a magánszemélynek az olyan jogviszonyában, amelyben nem minősül biztosítottnak nem kell munkaerőpiaci hozzájárulási fizetnie, így ezen jogviszonyok után nem jogosult álláskeresési járadékra.

Például ilyen jogviszonynak minősül:

- díjazás ellenében munkavégzésre irányuló egyéb jogviszony keretében (megbízási jogviszony, egyéni vállalkozásnak nem minősülő vállalkozási jogviszonyban) személyesen munkát végez

- biztosított mezőgazdasági őstermelő

- szakképző intézményben, közép- vagy felsőfokú oktatási intézményben nappali tagozaton tanuló egyéni és társas vállalkozó

- saját jogon nyugdíjas vagy a rá irányadó öregséginyugdíj-korhatárnál idősebb személyesen közreműködő társas és egyéni vállalkozó

- vállalkozói tevékenysége mellett heti 36 órát meghaladó munkaviszonyban álló vállalkozó, a vállalkozásában fizetendő járulékok esetében mentesült a munkaerőpiaci hozzájárulási adó alól

2020.07.01-től a biztosítottá vált magánszemély az egyéni járulékokat felváltó TB járulék megfizetésére kötelezett, amely magában foglalja a munkaerőpiaci hozzájárulást is, így ezen jogviszonyai után is jogosult az álláskeresési ellátásra.

Nyugdíjbiztosítási járulék

A TB járulékok összevonásától függetlenül a törvény külön nevesíti a nyugdíjjárulékot, hiszen számos olyan ellátási forma van, amely után más járulékot nem kell megfizetni, viszont beleszámít a szolgálati időbe, így nyugdíjalapot képez, amely után a 10%-os nyugdíjjárulék fizetési kötelezettség 2020.07.01. után is fennáll.

Például, a teljesség igénye nélkül:

- gyermekgondozási díj (GYED)

- gyermekgondozást segítő ellátás (GYES)

- gyermeknevelési támogatás (GYET)

- ápolási díj

- álláskeresési támogatás

- örökbefogadói díj

Egészségügyi szolgáltatási járulék

2020.06.30-ig az a magánszemély, aki nem biztosított és egészségügyi szolgáltatás fizetésére lenne kötelezett, de nem rendezi a TB-jét, a „piros TAJ szám” jelzése ellenére kap egészségügyi ellátást, és a biztosítást az ellátást követően rendezheti.

2020.07.01-től azok a személyek, akik nem teljesítik az ESZO fizetési kötelezettségüket, és nem érvényes a biztosításuk, nem jogosultak térítésmentes egészségügyi ellátásra. A biztosítás nélküli betegeknek az ellátás igénybevételekor ki kell fizetniük a szolgáltatás díját.

A cikket a HyperCortex Zrt, az Írisz Office csoport TB szakértő tagja írta.