2019

Praxisunkban nem ritka az ilyen jellegű kérdés: az egyik tulajdonos autót szeretne vásárolni, míg a másik tulajdonos nem, de igazságosan szeretnék egymás között megosztani a költségeket, illetve felosztani az eredményt, akkor ezt hogyan tehetik meg?

A téma teljesen életszerű, hiszen jobban megéri gépjárművet vállalkozásra vásárolni, egyrészt, mert nem adózott jövedelemből kell finanszírozni a járműveket, másrészt bizonyos esetekben az ÁFA levonásával is számolhatunk, harmadrészt az autó fenntartási költségeit is adózatlan jövedelemből fizethetjük ki.

A nagy kérdés azonban ott marad: hogyan számolok el a tulajdonostársammal?

Természetesen számtalan hasonló jellegű példát lehetne hozni, de tény, hogy a tulajdonosok joggal számolnak el lehetőség szerint minden költséget a cégükre, de ha a feltételek nem tisztázottak, úgy nézeteltérést szülhet az, ha valamelyik tulajdonosnak az autója drágább, vagy többet költ rá, vagy egyszerűen miért költi olyanokra a cég pénzét, amire nem lenne muszáj.

Ezeket a feszültségeket lehet megelőzni egy jól irányzott szindikátusi szerződéssel, mely alapján minden tulajdonos egyénileg tervezheti az adózását.

Ehhez a tulajdonosoknak gyakorlatilag nem kell mást tenniük, mint címkézniük azokat a költségeket, amik egyedi elbírálás alá esnek. Ez egy vállalatirányítási rendszerben csupán egy költséghely használatot jelent, míg egy „mezei” könyvelő szoftverben a könyvelőnek kell megtalálnia a lehetőséget a megkülönböztetésre.

Ezt követően már csak a fantázia szab határt az elfogadott tulajdonosi költségkeret meghatározásának.

Vegyünk egy-két életszerű példát:

- Megállapításra kerül, hogy a tulajdonosok mennyit költhetnek bizonyos eszközökre (pl. telefon, számítógép, autó, üzleti vendéglátás), és ha az egyedi szintet a tulajdonos átlépi, úgy a többi tulajdonost kompenzálja.

- Meghatározásra kerül egy éves költségkeret (pl. telefon, számítógép, autó, üzleti vendéglátás), mely együttes összegének túllépése esetén kell kompenzálni a többi tulajdonost.

Az első esetben az egyedi vásárlási keret felett kell elszámolniuk a tulajdonosoknak (mert nyilván a munkához az eszközökre szükség van, ezért az valóban céges költség, de ha valaki „extrázni” akar, azt ne a többiek kárára tegye meg), míg a másodikban összevont kerettel számolunk, mely az egyedi kerettúllépést önmagában nem szankcionálja.

Nyilvánvalóan a keret lehet több évre szóló is, nem csak egy éves, pláne ha egy autó életciklusát vesszük figyelembe. Az összevont keret csak akkor igazságos, ha a tulajdonosok feladatköre azonos, hiszen nem biztos, hogy az érintett költségkeretek közül mindegyik érinti a tulajdonosokat, tehát ha eltérő feladatkörök vannak, akkor az első megoldás talán igazságosabb, hiszen minden releváns költségnem mellé rendel egy ésszerű keretet, és nem helyezi előnybe azt a tulajdonost, aki azért nem költ valamire, mert nincs is rá szüksége.

Természetesen lehet olyan megállapodás is, hogy nincs semmilyen költségkeret, mindenki „gyűjti” a költségeit, legyen szó akár gépjárműről, vagy annak a fenntartási, üzemeltetési költségeiről, vagy akár az éttermi fogyasztásokról, és évente a tulajdonosok elszámolnak a különbözettel, tehát aki többet költött, kompenzálja a másik(ak)at.

El is jutottunk a legfőbb kérdésig: hogyan számolunk el, hogyan számszerűsítjük a különbözetet?

Erre az ésszerű – és egyben legálisan papírozható – megoldás az, ha azt fogalmazzuk meg, hogy a túlköltés összege csökkenti az osztalék alapját, tehát a tagok előre megállapodnak abban, hogy az osztalékot az előre lefektetett szabályok alapján eltérítik a főszabálytól, ami egy Kft. esetében a társasági szerződésben meghatározott osztalékhoz való jog.

Mint a példa is mutatja, abból indulunk ki, hogy a „túlköltés” mekkora adócsökkenést eredményezett. Mivel igaz ugyan, hogy a cég pénzét költöttük, de ugyanakkor csökkent a nyereségadó összege, csökkenhet az iparűzési adó mértéke, és mivel autó használatra lett juttatva, nem osztalékjövedelem, így osztalékadóval sem kell számolni.

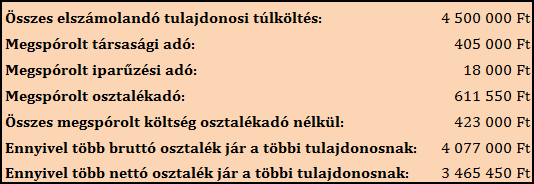

A mintaszámításnál jól látszik, hogy az a 4 500 000 Ft többlet nem is ennyi igazából, hanem csak 4 077 000 Ft, mert 423 000 Ft-tal csökkent a fizetendő adó a költésünk okán. Ráadásul, az osztalékadó levonása után mindössze 3 465 450 Ft a juttatandó nettó jövedelem.

És még nem vagyunk a végén, ugyanis ne felejtsük el az ÁFA-t sem. Számítástechnikánál ugyan nem sérül az áfa levonási jog, de telefonszolgáltatás vagy személyautó vásárlás esetében már igen, ezért a költségtúllépésre csak 50%-os ÁFA-t számoljunk, ami így 4 500 000 Ft helyett 5 107 500 Ft-ot eredményez.

A példánál maradva, ha cégként költök 5 107 500 Ft-ot, úgy az egyenértékű azzal, mint ha magánszemélyként 3 465 450 Ft-ot költenék. A kettő között közel 50%-os eltérés van, tehát cégként az autó is kevésbé drága.

Ezután pedig nincs más hátra, mint az osztalékhatározatban megállapítani azt, hogy 4 077 000 Ft-tal többet kap az 1-es tulajdonos.

Fontos! A számítás példaszámítás, arra hivatott, hogy az arányokat érzékeltesse, de természetesen az ÁFA levonhatósága, az osztalékadó egyedi mértéke komoly eltéréseket eredményezhet plusz-mínusz irányban is a felvázoltakhoz képest.

Ahhoz, hogy a költségelszámolást meg lehessen tenni, szükséges eldönteni, hogy pénzforgalmi vagy eredményszemléletű legyen az elszámolás.

Pénzforgalmi szemlélet:

Azt az összeget tekintjük elszámolandó jövedelemnek, ami pénzügyileg realizálódott, tehát a cégből történő cash kiáramlás összegét csökkentem a fizetendő adó csökkenés összegével.

Eredményszemlélet (számviteli szemlélet):

A számviteli törvény szerinti teljesítési időpontokat vesszük alapul.

A két módszer között lényegi eltérések vannak, hiszen ha a pénzforgalmi szemléletet vesszük és egy lízingalt autót, úgy a költség csak évek alatt realizálódik, míg ha a számviteli törvény szerint számolunk, úgy a teljesítés időpontjában megtörtént a jövedelem juttatás, ami utólag, öt év alatt fogja az adót csökkenteni.

Meglátásunk szerint igazságosabb az első verzió, de számviteli szempontból bonyolultabb is.

Így a cikk végére talán látható, hogy az első ránézésre egyszerű feladat előzetesen adótervezést, majd komoly számviteli háttérmunkát igényel. Ha pedig a költségekkel kalkulálunk, ne feledkezzünk meg az olyan járulékos kiadásokról sem, mint az autópálya díj, parkolás, szervizköltség, továbbá az olyan módosító tételekről sem, mint az áfalevonás teljes vagy részleges tilalma, a reprezentáció után fizetendő adó, esetleg egy parkolási bírság, ami adóalap növelő tétel is egyben.

Tervezzük az adózást, mert rendkívüli módon megéri, még ha bonyolultnak tűnik is.