2021

Bár a szociális hozzájárulási adó mértéke évről évre mérséklődik, a teljes bérköltség így is jelentős a vállalkozások költségszerkezetében. A kifizetőkre nehezedő közteher enyhítése érdekében meghatározott feltételek esetén adókedvezmény vehető igénybe. Sok könyvelőiroda nem fektet elegendő hangsúlyt a kedvezmények érvényesítésére, vagy a feltételek fennállásának feltérképezésére, ezáltal számos vállalkozás több milliós adókönnyítéstől esik el.

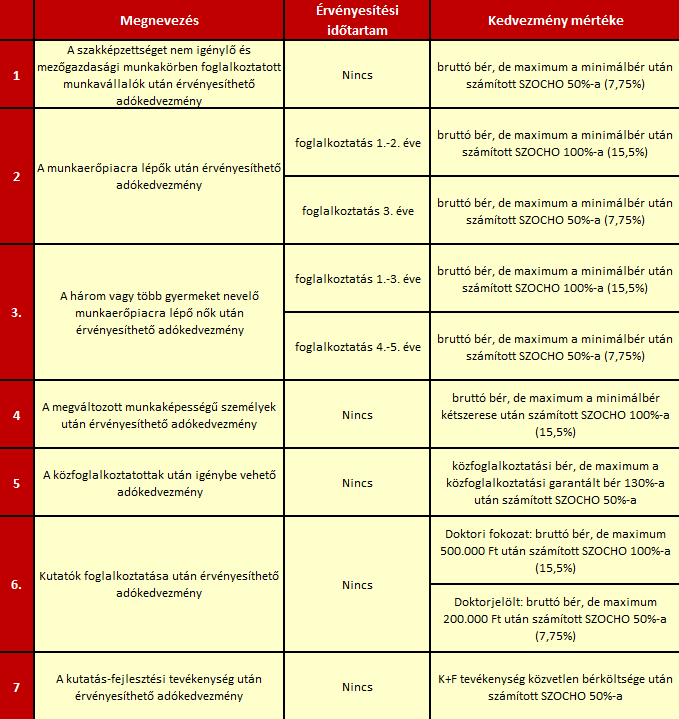

A következő munkavállalók esetén vehető igénybe SZOCHO kedvezmény

1. A szakképzettséget nem igénylő és mezőgazdasági munkakörben foglalkoztatott munkavállalók után érvényesíthető adókedvezmény.

2. A munkaerőpiacra lépők után érvényesíthető adókedvezmény

3. A három vagy több gyermeket nevelő munkaerőpiacra lépő nők után érvényesíthető adókedvezmény

4. A megváltozott munkaképességű személyek után érvényesíthető adókedvezmény

5. A közfoglalkoztatottak után igénybe vehető adókedvezmény

6. Kutatók foglalkoztatása után érvényesíthető adókedvezmény

7. A kutatás-fejlesztési tevékenység után érvényesíthető adókedvezmény

A szakképzettséget nem igénylő és mezőgazdasági munkakörben foglalkoztatott munkavállalók után érvényesíthető adókedvezmény

A kedvezményt azon munkaviszonyban foglalkoztatott munkavállalók után lehet igénybe venni, akiknek a NAV felé lejelentett FEOR kódja 9-es főcsoportba tartozik, és ezáltal nem igényel szakképzettséget.

A teljesség igénye nélkül néhány példa:

9111 – Háztartási takarító és kisegítő

9223 – Rakodómunkás

9224 – Árufeltöltő

9310 – Egyszerű ipari foglalkozású

Kedvezmény vehető igénybe a 61-es Mezőgazdasági foglalkozások csoportba tartozó munkakörben foglalkoztatott alkalmazottak után is.

A teljesség igénye nélkül néhány példa:

6113 – Zöldségtermesztő

6114 – Szőlő és gyümölcstermesztő

6122 – Baromfitartó és tenyésztő

6130 – Vegyes profilú gazdálkodás

Emellett kedvezményezett munkakörként a törvény külön nevesíti a FEOR 7333 – Mezőgazdasági és ipari gép (motor) karbantartóját, javítóját, illetve a FEOR 8421- Mezőgazdasági, erdőgazdasági, növényvédő gép kezelőjét is.

A kedvezmény attól a hónaptól illeti meg foglalkoztatót, amelyben a munkavállaló a meghatározott munkakörök valamelyikében teljes időszakban foglalkoztatásra kerül. Az érvényesítésének nincs előre meghatározott időkorlátja. Egyrészt addig vehető igénybe, amíg a munkavállaló az adott tevékenységi kört látja el, másrészt amíg a törvény SZOCHO kedvezményt biztosít ezen munkakörök esetén.

A mentesítés mértéke a munkavállaló bruttó bére, de legfeljebb a minimálbér (2021-ban bruttó 167.400 Ft) után számított adómérték 50%-a. 2021. január hónapban igénybe vehető kedvezmény tekintetében is már a 2021.02.01-től érvényes minimálbért kell alkalmazni.

Pl. 1. A munkavállaló részmunkaidőben kerül foglalkoztatásra, bruttó bére 100.000 Ft. A munkaköre a mentesítést élvező tevékenységek közé tartozik.

Bruttó bér: 100.000 Ft

SZOCHO (15,5%): 100.000 Ft * 15,5% = 15.500 Ft

SZOCHO kedvezmény (50%): 15.500 * 0,5 = 7.750 Ft

Ténylegesen fizetendő SZOCHO: 7.750 Ft

Pl. 2. A munkavállaló teljes munkaidőben kerül foglalkoztatásra, bruttó bére 200.000 Ft. A munkaköre a mentesítést élvező tevékenységek közé tartozik.

Bruttó bér: 200.000 Ft

SZOCHO (15,5%): 200.000 Ft * 15,5% = 31.000 Ft

SZOCHO kedvezmény (50%): 167.400 Ft * 15,5% * 0,5 = 12.974 Ft

Ténylegesen fizetendő SZOCHO: 18.026 Ft

A kedvezmény olyan hónapra nem érvényesíthető, amelynek egy részében nem, vagy nem kizárólag szakképzettséget nem igénylő munkakörben vagy nem kizárólag mezőgazdasági munkakörben került a munkavállaló foglalkoztatásra.

A munkaerőpiacra lépők után érvényesíthető adókedvezmény

A munkaerőpiacra lépő kedvezmény olyan munkavállalók esetén vehető igénybe, akik a foglalkoztatás kezdetének hónapját megelőző 275 napon belül legfeljebb 92 napig rendelkeztek biztosítást eredményező jogviszonnyal. A biztosítást eredményező jogviszonyba nem kell azt az időtartamot beleszámítani, amikor a magánszemély CSED-ben, GYED-ben, örökbefogadói díjban, GYES-ben és GYET-ben részesült (és ezen ellátások mellett munkát nem végzett), valamint a közfoglalkoztatásban való részvétel időtartamát sem.

Munkaerőpiacra lépő lehet bárki, kortól függetlenül, aki az adott kifizetőnél történő foglalkoztatást megelőzően nem rendelkezik 92 napnál több biztosítási idővel. Ez azt jelenti, hogy nem csak a szülésről visszatérő édesanyák, vagy az iskolát elhagyó pályakezdők sorolhatók ebbe a kategóriába.

A kedvezmény legfeljebb 3 évig érvényesíthető. Az első 2 évben a bruttó bér, de legfeljebb a minimálbér után számított adó 100%-a, míg a 3. évben a bruttó bér, de maximum a minimálbér után számított adó 50%-a érvényesíthető kedvezményként.

A kedvezményt a foglalkoztató a feltételek fennállásáról kiállított igazolás birtokában veheti igénybe. Az igazolást a NAV a biztosítotti bejelentést követően hivatalból megküldi foglalkoztatás kezdő időpontját követő hó 10-ig, vagy biztosítotti bejelentés hiányában a kifizető havi bevallásában tett kérelmére állítja ki és ügyfélkapura megküldi a foglalkoztató részére.

Abban az esetben, ha a munkavállaló a kedvezmény érvényesítésére nyitva álló időtartam alatt munkahelyet vált, úgy a fennmaradó időre a következő foglalkoztató is élhet a kedvezménnyel.

A három vagy több gyermeket nevelő munkaerőpiacra lépő nők után érvényesíthető adókedvezmény

Azokra a nőkre vonatkozóan, akik 3 gyermek után családi pótlékra jogosultak, kedvezőbb feltételek mellett érvényesíthető a munkaerőpiacra lépők kedvezménye.

A kedvezmény legfeljebb 5 évig érvényesíthető. Az első 3 évben a bruttó bér, de legfeljebb a minimálbér után számított adó 100%-a, míg a 4.- és 5. évben a bruttó bér, de maximum a minimálbér után számított adó 50%-a érvényesíthető kedvezményként.

A kedvezmény a feltételek fennállását bizonyító igazolás birtokában érvényesíthető, amelyet a NAV felé történő bejelentéskor a ’T1041-es nyomtatványon lehet igényelni (13. pótlap 1. rovatában való kódkocka jelölésével). Abban az esetben, ha már a cég állományában lévő, de anyasági ellátáson lévő munkavállaló áll újra munkába, úgy az igazolást a ’08-as bevallás A-01-03-as lapjának kitöltésével igényelheti meg.

Itt is tovább érvényesíthető a kedvezmény, ha a kedvezményezett időszakban megváltozik a munkaadó személye, vagy, ha a természetes személy foglalkoztatása nem folyamatos. A kedvezmény abban a hónapban is megilleti a kifizetőt, amelyben a kedvezményezett foglalkoztatás harmadik, illetve ötödik éve véget ér. Viszont, abban az esetben már nem érvényesíthető, ha a munkavállaló három gyermek után járó családi pótlékra való jogosultsága megszűnik.

A megváltozott munkaképességű személyek után érvényesíthető adókedvezmény

A szociális hozzájárulási adóból kedvezmény illeti meg:

a.) azt a munkaadót, aki megváltozott munkaképességű természetes személyt foglalkoztat,

b.) a megváltozott munkaképességű egyéni vállalkozót a maga után fizetendő adóból,

c.) valamint, a közkereseti társaságot, a betéti társaságot, a korlátolt felelősségű társaságot, a közös vállalatot, az egyesülést, az európai gazdasági egyesülést, a szabadalmi ügyvivői irodát, a szabadalmi ügyvivői társaságot, az ügyvédi irodát, a közjegyzői irodát, a végrehajtói irodát, az egyéni céget a megváltozott munkaképességű tagjára való tekintettel.

Megváltozott munkaképességűnek minősül az a munkavállaló:

– akinek az egészségi állapota a rehabilitációs hatóság komplex minősítése alapján 60 százalékos vagy kisebb mértékű,

– aki a 2011. évi CXCI. törvény alapján rokkantsági ellátásban vagy rehabilitációs ellátásban részesül,

– aki 2011. december 31-én a társadalombiztosítási nyugellátásról szóló törvény alapján I., II., vagy III. csoportos rokkantsági, baleseti rokkantsági nyugdíjra volt jogosult.

A kedvezmény mértéke megegyezik az adóalap, de legfeljebb a minimálbér kétszerese (167.400 Ft*2= 334.800 Ft) után számított SZOCHO 100%-ával.

A kedvezmény addig érvényesíthető, amíg a meghatározott feltételek fennállnak. A kedvezményt a komplex minősítésről szóló érvényes dokumentum vagy a megváltozott munkaképességű személyek ellátásainak folyósítását igazoló határozat birtokában lehet érvényesíteni. Amennyiben az adókedvezmény feltételei megszűnnek, a kedvezmény a következő hónaptól nem vehető igénybe.

A közfoglalkoztatottak után igénybe vehető adókedvezmény

Azokra a közfoglalkoztatottakra vehető igénybe a kedvezmény, amelyeket A közfoglalkoztatásról és a közfoglalkoztatáshoz kapcsolódó, valamint egyéb törvények módosításáról szóló 2011. évi CVI. törvény nevesít.

A kedvezmény mértéke a közfoglalkoztatási bér, de legfeljebb a közfoglalkoztatási garantált bér 130 százaléka. A kedvezmény a közfoglalkoztatási jogviszony fennállásáig érvényesíthető.

Kutatók foglalkoztatása után érvényesíthető adókedvezmény

A törvény adókedvezményt biztosít a doktori fokozattal rendelkező vagy doktorjelölt munkavállaló foglalkoztatása esetén. Az igénybevétel feltétele, hogy a munkavállaló doktori (PhD) vagy ennél magasabb tudományos fokozattal rendelkezzen, vagy a nemzeti felsőoktatásról szóló törvény szerint doktori képzésen vegyen rész.

Doktori címmel rendelkező személy esetén a kedvezmény mértéke a bruttó bér, de legfeljebb 500 ezer forint után számított adó 100%-a.

Doktori képzésben részt vevő hallgató esetén a kedvezmény mértéke szintén a bruttó bér, de legfeljebb 200 ezer forint után számított adó 50%-a.

A kedvezmény olyan hónapra nem érvényesíthető, amelynek egy részében nem, vagy nem kizárólag kutató munkakörben került foglalkoztatásra a munkavállaló.

A kutatás-fejlesztési tevékenység után érvényesíthető adókedvezmény

Az a vállalkozás, aki saját tevékenységében kutatás-fejlesztést végez, adókedvezményt vehet igénybe a munkavállalók után fizetendő munkáltatói adóból.

A kedvezménynek két feltétele van:

– A vállalkozás saját tevékenységi körben alapkutatást, alkalmazott kutatást, kísérleti fejlesztést végző kutatóhelynek minősüljön.

– A társasággal munkaviszonyban álljon olyan személy, aki új ismeret, szellemi alkotás, termék, szolgáltatás, eljárás, módszer, rendszer létrehozásával, fejlesztésével vagy ezt célzó projekt megvalósításának irányításával foglalkozik.

A feltételek fennállását munkaszerződés, munkaköri leírás meglétével szükséges igazolni.

Mértéke a tevékenység közvetlen költségeként elszámolt bérköltség után fizetendő SZOCHO 50%-a.

Fontos szem előtt tartani, kutató-fejlesztő tevékenység esetén a társasági adótörvény is biztosít adóalap-kedvezményt, viszont meg kell vizsgálni, hogy melyik kedvezőbb a vállalkozás számára, hiszen a két kedvezmény nem érvényesíthető egyidejűleg.

A cikket a HyperCortex Zrt, az Írisz Office csoport TB szakértő tagja írta.